Налог на добавленную стоимость (НДС) является одним из основных налоговых платежей, который обязаны уплачивать предприниматели в бюджет государства. Рассчитывать этот налог нужно в соответствии с действующим законодательством и учитывать различные особенности и нюансы.

Для того чтобы правильно рассчитать сумму НДС, необходимо знать ставку налога, которая устанавливается законодательством. Также важно учитывать особенности налогообложения в конкретной отрасли деятельности, а также возможность применения льгот и освобождений.

НДС является налогом на конечного потребителя, поэтому его сумма включается в стоимость товаров или услуг и передается налоговыми органами в бюджет. Правильный расчет НДС поможет избежать штрафов и проблем с налоговой инспекцией, а также обеспечит экономическую безопасность вашего бизнеса.

Основные принципы расчета НДС

Основные принципы рассчета НДС:

- Ставка НДС. В России существует две ставки НДС: 20% – для большинства товаров и услуг и 10% – для отдельных видов товаров (например, продукты).

- База налогообложения. База налогообложения – это сумма, по которой рассчитывается НДС. Она определяется как стоимость реализации товаров или услуг, включая НДС.

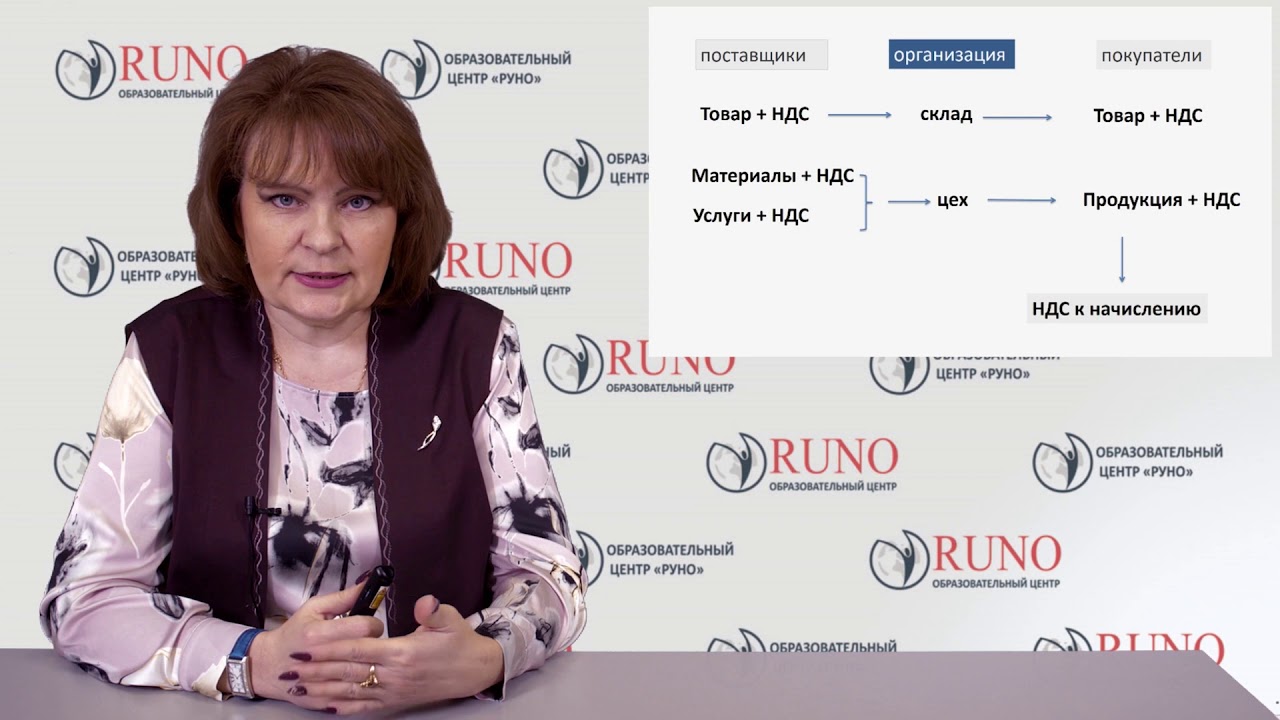

- Механизм вычета. Если организация платит НДС при приобретении товаров и услуг, она имеет право на вычет этой суммы из суммы НДС, которую она взимает с покупателей.

| Ставка НДС | База налогообложения | Сумма НДС |

|---|---|---|

| 20% | 100 000 рублей | 20 000 рублей |

Как определить облагаемую сумму НДС

Облагаемая сумма НДС зависит от ставки НДС, которая может быть 0%, 10% или 20%. Чтобы определить облагаемую сумму НДС, необходимо умножить стоимость товара или услуги на соответствующую ставку НДС. Например, если стоимость товара составляет 1000 рублей, а ставка НДС – 20%, то облагаемая сумма НДС будет 200 рублей. Таким образом, итоговая сумма с НДС составит 1200 рублей.

Для более точного определения облагаемой суммы НДС необходимо учитывать все особенности налогового законодательства, связанные с конкретной ситуацией. Кроме того, важно следить за изменениями в законодательстве и учитывать их при расчетах. Для облегчения процесса рекомендуется вести учет всех операций, связанных с налогом на добавленную стоимость.

НДС: ставки и исключения

В России действуют две общеустановленные ставки НДС: 20% и 10%. Ставка 20% применяется ко многим товарам и услугам, в то время как ставка 10% может быть применена к отдельным категориям товаров, например, продуктам питания, медикаментам и др.

Исключения:

- Освобождение от НДС: некоторые виды деятельности, такие как медицинские услуги, образование, банковские операции и некоммерческие организации, освобождены от уплаты НДС.

- Упрощенная система налогообложения: малые предприятия могут применять упрощенную систему налогообложения, включающую в себя уплату НДС по специальным ставкам или полное его исключение.

- Экспортные операции: товары, доставляемые за пределы страны, могут быть освобождены от НДС в соответствии с действующим законодательством.

Декларирование НДС: шаги и особенности

Перед началом декларирования НДС необходимо учесть основные шаги этого процесса. Первым шагом является правильный расчет суммы налога, который включается в стоимость товаров или услуг и подлежит уплате в бюджет.

Основные шаги декларирования НДС:

- Подготовка необходимых документов, включая счета-фактуры и кассовые чеки.

- Расчет общей суммы НДС, начисленного и уплаченного за отчетный период.

- Заполнение налоговой декларации по НДС с учетом всех полученных и выплаченных сумм.

- Подписание и сдача декларации в налоговую инспекцию в установленные сроки.

Правила вычета НДС

Чтобы воспользоваться вычетом НДС, компании должны первоначально уплачивать налог при покупке товаров или услуг. После этого они могут подать на возврат налога в налоговую службу. Однако, есть определенные правила и ограничения, которые необходимо учитывать.

- Документы: Чтобы получить вычет НДС, компания должна иметь оригинальные счета-фактуры на приобретенные товары или услуги. Без них налоговая служба не сможет проверить законность требования компании.

- Сроки: Для подачи запроса на возврат налога существуют определенные сроки, которые необходимо строго соблюдать. Иначе компания может лишиться возможности получить вычет.

- Не все расходы могут быть вычетными: Существуют определенные виды расходов, на которые НДС не может быть вычетным (например, расходы на развлечения или личные нужды).

Как избежать ошибок при рассчете НДС

Первое, что необходимо сделать, – это внимательно изучить законодательство по налогообложению и правила рассчета НДС. Ошибки могут возникнуть из-за непонимания требований, поэтому важно быть в курсе всех изменений в законах и правилах в данной области.

- Проверяйте правильность выставленных счетов-фактур. Ошибки в счете-фактуре могут привести к неправильному рассчету НДС. Проверяйте каждую деталь и убедитесь, что все данные указаны корректно.

- Ведите учет всех операций. Важно поддерживать четкую и актуальную бухгалтерию для того, чтобы избежать ошибок при расчете НДС. Убедитесь, что все операции поступления и расхода документированы и учтены правильно.

- Консультируйтесь с профессионалами. Если у вас возникают сомнения или вопросы по поводу расчета НДС, лучше обратиться за помощью к опытным бухгалтерам или налоговым консультантам. Это поможет избежать серьезных ошибок и проблем с налоговой инспекцией.

НДС и основные финансовые документы

Одним из ключевых документов для расчета НДС является налоговая накладная (счет-фактура). Этот документ выписывается при осуществлении поставки товаров или оказании услуг и содержит информацию о стоимости товаров, налоговой ставке и сумме НДС. Налоговая накладная является основанием для уплаты НДС в бюджет.

- Бухгалтерская отчетность. Бухгалтерский баланс, отчет о финансовых результатах и другие финансовые отчеты помогут определить доходы, расходы и налоги, подлежащие уплате, включая НДС.

- Договоры и соглашения. Все договоры на поставку товаров и оказание услуг должны содержать информацию о стоимости, условиях оплаты и налоговых обязательствах, включая НДС.

- Реестры и журналы. Ведение реестров поступлений и расходов, а также журналов учета документов поможет отследить все финансовые операции, в том числе с НДС.

Практические советы по корректному рассчету НДС

Для эффективного рассчета НДС и избежания ошибок в налоговой отчетности следует придерживаться следующих практических советов:

- Вести учет всех операций: Важно вести документацию и учет всех операций, связанных с НДС, чтобы иметь полную информацию о начисленном и уплаченном налоге.

- Проверять правильность расчетов: Периодически проверяйте правильность расчетов, чтобы избежать возможных ошибок и неустойчивых ситуаций в будущем.

- Следить за изменениями в законодательстве: Текущее законодательство по НДС может изменяться, поэтому важно следить за новыми правилами и требованиями для своей деятельности.

Соблюдение этих советов поможет вам правильно рассчитывать НДС и вносить своевременные платежи в бюджет, что в свою очередь обеспечит стабильность и безопасность ведения бизнеса.

Для правильного рассчета НДС необходимо учитывать все налоговые ставки, договоренности с контрагентами и особенности работы компании. Важно строго следовать законодательству и не допускать ошибок, чтобы избежать штрафов и проблем с налоговой инспекцией. Рекомендуется использовать специализированные программы и консультироваться с налоговыми экспертами для более точного и эффективного расчета НДС.

No Responses